各行业企业税负率预警线

每次到年底,企业所得税税负低、增值税税负率低,是约谈的主要原因,今天就给大家普及下,如何避免被约谈,税负预警线在哪?

01

增值税税负率

税负,亦称税收负或税收负担率,是因国家征税而造成的一种经济负担。是国家税收所反映的经济分配关系的一个表现方面。也称为税收负担率,是应交税费与主营业务收入的比率。我国企业的主要税负来自于增值税、所得税两种。

税负记算公式如下:

税负率=当期应纳增值税/当期应税销售收入*100%

当期应纳增值税=当期销项税额-实际抵扣进项税额

实际抵扣进项税额=期初留抵进项税额+本期进项税额-进项转出-出口退税-期末留抵进项税额

举个例子

老王在县城里开办了一个商贸公司,为增值税一般纳税人,本期销售收入1000万,供应商也均为一般纳税人,采购成本600万元,其他成本共计208万,不考虑其他影响因素。以此来计算老王的公司税负。

增值税税负:

计算公式为(销项-进项)/收入或者可以做一个变形,(销项税率*收入-进项税率*成本)/收入=销项税率-进项税率*成本率

由于进销项均为一般纳税人,税负率相同,因此实际负担的增值税为1000*13%-600*13%=52万,税负率=5.2%,用变形后的公式计算也是一样,13%-60%*13%=5.2%。

其实,在现实中,可能并不是所有的采购都能够取得进项票,并且也并不是所有的供应商都是一般纳税人,能够提供13%的税票。很有可能提供的是3%的税票或者购买了一些服务,提供的是6%的税票,这种情况下,企业的增值税税负还会更高。因此,实际的税负可能受多重因素的影响。

所得税税负:

先计算企业的所得。可以通过一个简单的利润表来帮助理解。

税金及附加

=52*(5%+3%+2%)+(1000+600)*0.0003

=5.68万

所得税

=(1000-600-5.68-208)*25%

=186.32*25%=46.58万

所得税税负

=46.58/1000=4.66%

这里的计算基于一个假设,即企业发生的成本都取得合规的税前扣除凭证,并且没有其他的调整事项。实际中,企业可能有未取得发票,或者取得了不合规的发票,或者有些项目税法规定不能扣除的情况,这些都会影响企业的所得税税负。

综合税负:

企业所纳税的总和=52+46.58+5.68=104.26万

综合税负率=104.26/1000=10.43%

实际中企业的税负率可能受到多个因素的影响,企业要做的是关注行业税负率,但不迷信预警税负率。

02

企业被约谈的七种情况

1. 税负率低于行业预缴线或长期低于平均水平

作为会计,你要这么有本事,你的会计生涯也即将结束了。企业的税负率与同地区、同行业、同等规模的公司相比,长期存在极大的差距,即使你没有超过预警线,这种不正常的行为也不会逃过去。除非你要对你做的每一个分录有足够信心,要不然整个税务部门的人一个分录一个分录的查你,你的会计大神生涯陨落就是早晚的事情。

2. 企业没有进行正常的申报

企业非正常原因没有及时报税,包括不限于不按时报税,报税不完整等。

同时还需要注意:

① 纳税系统申报的销售额与防伪税控系统中的开票销售额以及财务报表中的销售不一致;

② 长期零申报;

③ 企业的进项税额变动率大大高于销项税额变动率;

④ 非运输类企业存在大量的运费抵扣。

3. 企业的进出发票出现异常

对此,只能说一句话:“你要倒霉”!

(1)企业的增值税发票增量、使用量情况与往期比存在异常。

(2)新办企业短时间内,大量领用增值税专用发票,且税负偏低的情况。

(3)税收分类编码开错等原因,需要作废多张发票。

(4)公司的供应商因为目前属于失联状态,你们公司买它的增值税发票需要进项税转出。

4. 企业员工工资极低

特别是一些注册高新科技企业,岗位很丰富。但老板本事很大,每一个岗位入职,都是全市最低工资标准入职。这个,偏离行业指数。需要查你的流水了。

5、经营规模与与人员、生产、消耗不匹配

企业用电量、用水量以及设备数量等十分巨大,人员也有百十号人,但每年收入不到100万,收入与消耗严重不匹配。你要是还不倒闭,还继续经营,哪税务部门就要找你聊聊。还有用水量、用电量等明显增长了很多,但收入仍然较少,就可能存在少确认收入了。

6 成本和毛利率等指标明显不合理,或企业长期亏损却一直不倒闭。

私营企业的目的是盈利,你长期为社会提供劳动岗位,不求回报,一直亏损。税务部门一般不信你。

7、印花税、房产税等税额长期是0。

一般而言,在公司正常经营的情况下,印花税和房产税不可避免的会发生。

03

企业税负率过低该如何应对?

企业税负过低的应对方法:

一、企业

1.接到税务预警信息后,确定预警信息与企业自身原因有关,应该详细整理相关的数据资料。

2.分析预警产生的原因。

3.给出合理的解释。

4.最终确定解决方案。

5.接到税务预警信息后, 确定预警信息与企业自身原因无关,应出示相关的证据证明。

二、会计

1.每月报表报送之前,财务人员都应本着符合业务真实性的原则进行自查。

2.如果经自查,发现税负率偏低的原因是由于自身发生销售行为申报收入不及时,或者有漏报行为,再或者有不应抵扣进项税额的事项没有及时进行调整的行为造成的,就应该及时进行调整,补报增值税。

3.当关键指标出现异常时,对异常原因及时自我检查,内部处理,保证对系统报送的财务报表远离指标异常预警的红线。

04

附:六大预警指标

2022各行业最新“预警税负率”大全。金税三期施行以来税收评估的六大预警指标,建议会计人员学习收藏!

各行业的“预警税负率”(仅供参考)

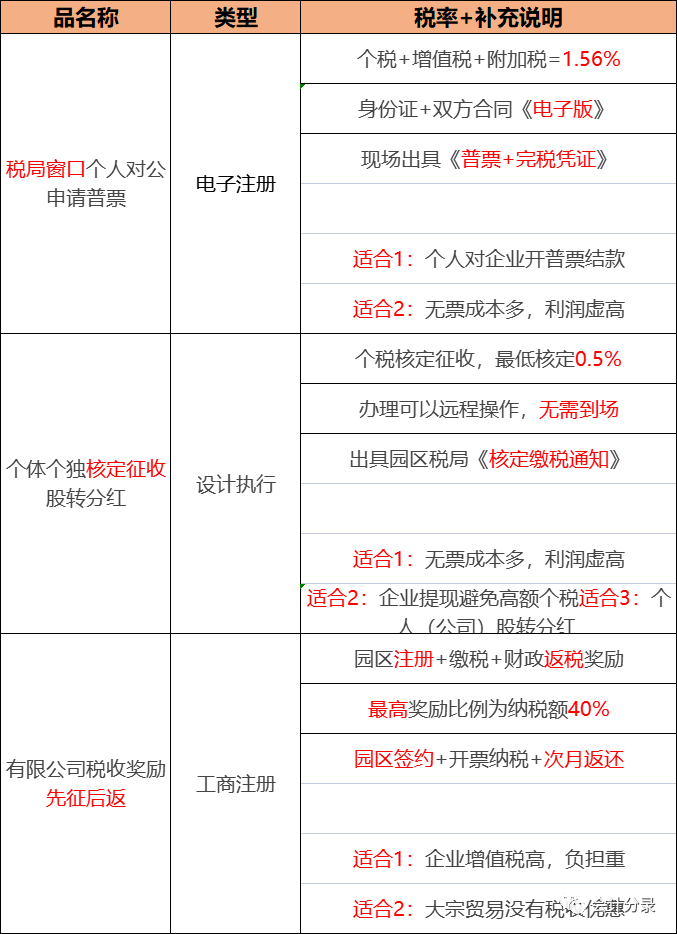

税收优惠园区节税政策

扫码沟通

扫码沟通